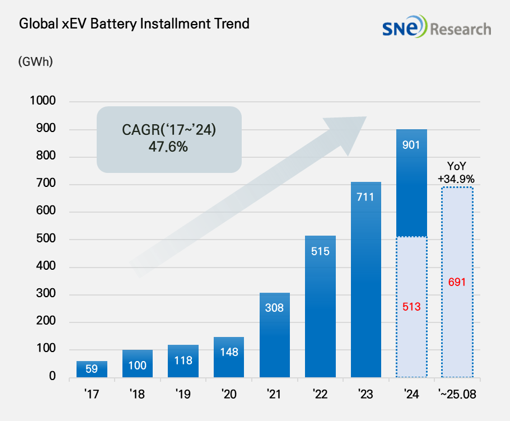

제목 : 2025년 1~8월 글로벌[1] 전기차용 배터리 사용량[2] 691.3GWh, 전년 동기 대비 34.9% 성장

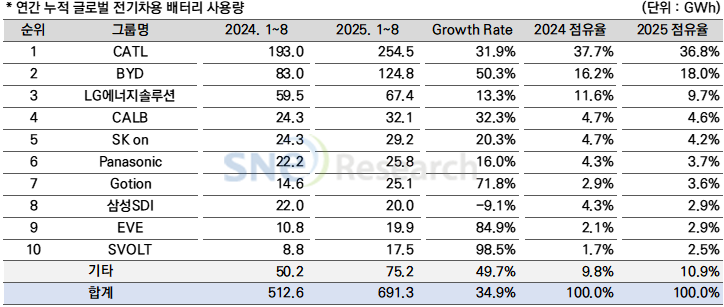

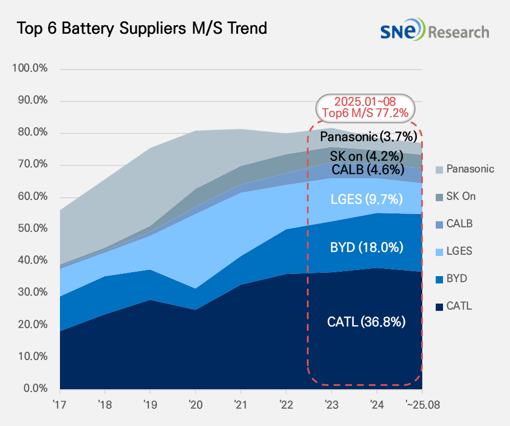

- 2025년 1~8월 한국계 3사 점유율 16.8%, 전년 동기 대비 3.8%p↓

2025년 1~8월 세계 각국에 등록된

전기차(EV, PHEV, HEV)에 탑재된

총 배터리 사용량은 약 691.3GWh로 전년 동기 대비 34.9% 성장했다.

(출처: 2025년 9월 Global Monthly EV and Battery Monthly Tracker, SNE리서치)

2025년 1~8월, LG에너지솔루션, SK on, 삼성SDI 등 국내 배터리 3사의 글로벌 전기차용 배터리 사용량 시장 점유율은

전년 동기 대비 3.8%p 하락한 16.8%를 기록했다. LG에너지솔루션은 전년 동기 대비 13.3%(67.4GWh) 성장하며 3위를 유지했고 SK on은 20.3%(29.2GWh)의 성장률을 기록해 5위에 올랐다. 반면, 삼성SDI는 9.1%(20.0GWh) 감소한 것으로 나타났다.

(출처: 2025년 9월 Global EV and Battery Monthly Tracker, SNE리서치)

전기차 판매에 따른 국내 3사의 배터리 사용량을 살펴보면, 삼성SDI는 BMW, 아우디, 리비안

등의 순으로 공급 비중이 높았다. BMW는 i4, i5, i7, iX

등 주요 전동화 모델에 삼성SDI 배터리를 탑재하고 있으며, 탑재 차량 모두 전반적으로 판매량 증가에 따라 배터리 탑재량 또한 증가한 것으로 나타났다. 리비안은 R1S, R1T가 미국에서 안정적인 판매량을 기록하고 있지만

중국 Gotion의 LFP 배터리를 적용한 스탠다드 레인지

트림이 새롭게 출시되며 삼성SDI의 공급 비중에는 부정적인 영향을 미쳤다. 반면, 아우디는 PPE 플랫폼

기반의 Q6 e-Tron 판매가 본격화되면서 전년 동기 대비 15.9%의

배터리 사용량 증가를 기록했다.

주로 테슬라에 배터리를 공급하는 Panasonic은 올해 배터리 사용량 25.8GWh를 기록하며 6위에 올랐다. 파나소닉은 최근 강화된 미국의 중국산 배터리

및 원자재 규제에 대응해 북미 중심의 공급망 재편에 속도를 내고 있다. 특히 중국산 소재 의존도를 줄이고, 현지 조달 확대 및 신규 소재 확보를 통해 배터리 생산의 안정성을 강화하는 데 주력하고 있다. 이러한 전략은 향후 북미 시장 내 사용량 회복과 점유율 유지에 중요한 기반이 될 것으로 예상된다.

중국의 CATL은 전년 동기

대비 31.9%(254.5GWh) 성장하며 글로벌 1위 자리를

견고히 유지했다. ZEEKR와 AITO, Li Auto, Xiaomi

등 주요 OEM들이 CATL의 배터리를 채택하고

있을 뿐만 아니라, 테슬라, BMW, Mercedes-Benz, 폭스바겐

등과 같은 다수의 전세계 주요 OEM 또한 CATL의 배터리를

채택하고 있다.

BYD는 50.3%(124.8GWh)

성장률과 함께 글로벌 배터리 사용량 2위를 기록했다. 배터리와 함께 전기차(BEV+PHEV)를 자체 생산하는 BYD는 우수한 가격 경쟁력을 바탕으로

다양한 차급에서 판매를 확대하고 있으며, 중국 내수시장뿐 아니라 해외 시장에서도 입지를 빠르게 넓히고

있다. 특히 유럽 시장에서의 확장세가 두드러지며, 올해 상반기

유럽 내 BYD 배터리 사용량은 8.6GWh로 전년 동기

대비 263.1% 증가한 것으로 나타났다.

(출처: 2025년 9월 Global EV and Battery Monthly Tracker, SNE리서치)

글로벌 이차전지 시장은 빠른 성장세를 이어가고 있으나, 규제 변화와 원자재 공급 리스크가 각 지역 전략을 결정짓는 주요 변수로 부상하고 있다. G7 및 유럽연합이 희토류 가격 상한제와 수출 규제 도입을 검토하는 가운데,

희소 금속의 안정적 확보가 배터리 원가 구조의 핵심 과제로 떠오르고 있으며, 미국은 리튬

공급망 강화를 위해 Lithium Americas 지분을 인수하는 등 정부 주도의 전략적 자원 확보

움직임을 본격화하고 있다. 한편, 중국계 배터리사들은 스페인

내 CATL 공장 건설 등 유럽 현지 생산을 확대하며 지역 내 영향력을 빠르게 넓히고 있어, 현지 기업들에 대한 기술·투자 대응 압박도 커지고 있다. 이러한 흐름 속에서 배터리 기업들은 단순한 생산 확대를 넘어, 규제

적합성 확보, 소재 다변화, 지속가능한 설계와 리사이클 전략을

병행해야 하는 복합 과제에 직면하고 있으며, 기술 혁신과 사업 구조의 유연성을 갖춘 기업만이 중장기

경쟁에서 우위를 점할 수 있을 것으로 전망된다.

[2] 해당 기간 등록된 전기 자동차에 장착된 배터리 기준.