제목 : 2024년 1~7월 글로벌[1] 전기차용 배터리 사용량[2] 434.4GWh, 전년 동기 대비 22.4% 성장

- 2024년 1~7월 한국계 3사 점유율 21.5%

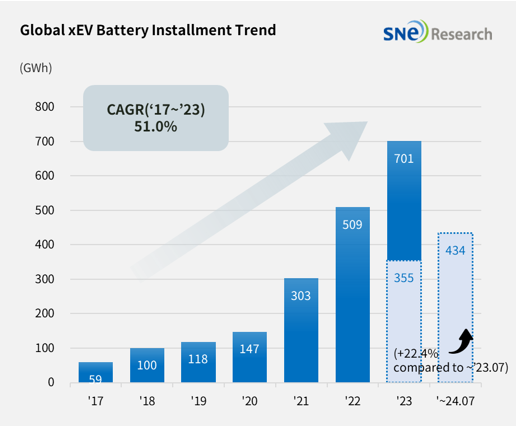

2024년 1~7월 세계 각국에 등록된

전기차(EV, PHEV, HEV)에 탑재된

총 배터리 사용량은 약 434.4GWh로 전년 동기 대비 22.4% 성장했다.

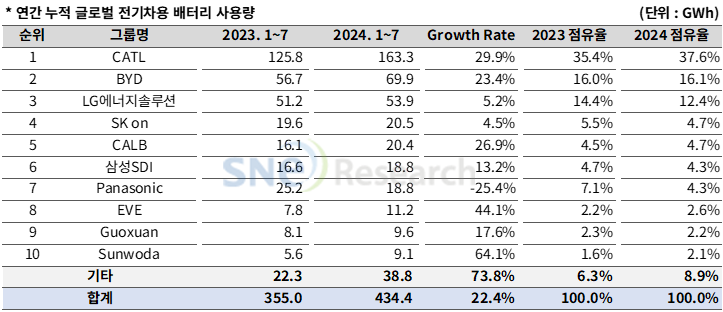

2024년 1월~7월, LG에너지솔루션, SK on, 삼성SDI 등 국내 배터리 3사의 글로벌 전기차용 배터리 사용량은 전년 동기 대비 성장세를 기록했다. LG에너지솔루션은

전년 동기 대비 5.2%(53.9GWh) 성장하며 3위를

유지했고 SK on은 4.5%(20.5GWh)의 성장률을 기록해 4위에 올랐다. 삼성SDI는 국내 배터리 3사

중 가장 높은 13.2%(18.8GWh)의 성장률을 기록했다. 반면, 국내 배터리 3사의 글로벌 전기차용 배터리 사용량 시장 점유율은 전년 동기 대비 3.1%p 하락한 21.5%를 기록했다.

(출처: 2024년 8월 Global EV and Battery Monthly Tracker, SNE리서치)

전기차 판매량 따른 국내 3사의 배터리 사용량은 3사의 배터리가 탑재된 모델의 판매량에 기인한다. 삼성SDI는 BMW i4, i5, i7, iX와 아우디 Q8 e-Tron, JEEP Wranlger PHEV가 유럽에서 견조한 판매량을 나타냈고 북미에서 리비안 R1T/R1S가 높은 판매량을 기록하며 3사 중 가장 높은 성장률을

보였다. 삼성SDI는 전기차 시장의 수요 정체로 올해 2분기 영업이익이 40% 가까이 급감했다. 하지만 오는 4분기 중 전기차 배터리 수요 회복을 예상하며 수요

회복 시점이 늦어지더라도 중장기적으로는 전지 산업이 고성장할 것이라 전망해 설비투자(CAPEX) 규모를

유지했다고 밝혔다. 삼성SDI는 미주 내 P6 배터리의 공급을 확대하고 46파이 원통형 배터리 및 리튬인산철(LFP)의 양산 준비와 함께 신규 고객 수주 활동을 지속할 방침이다.

SK on은

연초 판매량 부진을 보인 현대자동차그룹의 아이오닉5, EV6, EV9와 포드 F-150 Lightning의 판매 호조가 성장세에 주요 요인으로 작용했다. 주력

모델인 아이오닉5와 EV6 모두 SK on의 4세대 배터리가 탑재된 페이스리프트 버전이 출시되어 향후

EV9과 함께 글로벌 판매가 점차 확대될 것으로 전망된다. SK on은

올해 2분기 기준 출범 이래 11개 분기 연속 적자를 기록했다. 전기차 시장 성장 둔화에 따른 공장 가동률 하락, 헝가리 신규 공장

가동으로 인한 초기 비용 증가 등 영향에 따라 영업손실 4,601억원을 기록했다고 밝혔다. SK on은 하반기 메탈 가격 하향 안정화에 따른 전기차 수요 회복에 대한 기대와 고객사 신차 라인업 확대에

따른 전방 수요 증가를 예상하며 수요 개선과 원가 절감 활동을 토대로 하반기 중 손익분기점을 달성하겠다는 목표를 제시했다.

LG에너지솔루션은 주요 고객사인 테슬라 모델3/Y, 폭스바겐 ID.4, 포드 Mustang

Mach-E, GM 캐딜락 리릭 등 유럽과 북미에서 높은 인기를 보이는 차량들이 견조한 판매량을 유지하며 LG에너지솔루션의 배터리 사용량 성장세를 견인했다. 특히, 페이스리프트를 거치며 판매량이 잠시 주춤했던 테슬라 모델3의 판매량이

큰 폭으로 확대되면서 배터리 사용량도 크게 증가했다. 최근 현대차그룹과 인도네시아 합작법인

HLI그린파워에서 생산된 NCMA 배터리셀을 탑재한 기아의 콤팩트 SUV EV3와 현대 캐스퍼 일렉트릭이 공식 출시되어 소비자들에게 인도되고 있다. HLI그린파워는 지난 4월 가동을 시작해 아시아의 신규 생산 거점으로써

빠르게 성장하는 아세안 전기차 수요에 대응해 나갈 것으로 기대된다. LG에너지솔루션은 올해 2분기 전기차 수요 감소에 따른 유럽 및 공장 가동률 하락으로 인한 고정비 부담이 컸으나 북미 지역 배터리 판매

호조로 IRA 세액 공제 효과가 2배 이상 증가하며 전분기

대비 24.2% 영업이익 1,953억원을 달성했다고 밝혔다. 한편 고금리 기조의 장기화로 인한 소비심리 위축, 주요 완성차 업체들의

전동화 속도 조절 등 대외 불확실성이 여전해 녹록지 않은 경영 환경이 이어질 것으로 전망하며 2024년

연간 매출이 전년 대비 20% 이상 감소할 것으로 내다봤다. 다만

이 같은 어려운 경영 환경 속에서도 북미, 유럽 주요 고객사의 신차 출시에 따른 출하량 확대와 IT 고객사의 프리미엄 제품 수요 대응, 전력망 ESS 판매 확대 등 기회요인을 적극 활용해 매출 확대를 위한 노력을 지속할 것이라고 강조했다.

일본 업체 중

유일하게 Top 10에 이름을 올린 Panasonic은 올해

배터리 사용량 18.8GWh를 기록하며 7위에 올랐으나 전년

동기 대비 25.4% 역성장했다. Panasonic의 주요 역성장 원인으로는 연초 모델3의

페이스리프트로 인한 판매량 감소로 분석된다. 최근 모델3의

판매량이 본격적으로 확대되고 있고 Panasonic은 개선된 테슬라향 2170 및 4680 셀을 출시할 것으로 알려져 향후 테슬라를 중심으로

시장 점유율을 빠르게 회복할 것으로 전망된다.

중국의 CATL은 전년 동기

대비 29.9%(163.3GWh) 성장률로 글로벌 1위 자리를

견고히 유지했다. 세계 최대 전기차 시장인 중국 내수 시장에서 ZEEKR와

AITO, Ideal 등 주요 OME들이 CATL의 배터리를 채택하고 있고 테슬라 Model 3/Y, BMW iX,

Mercedes EQ 시리즈, 폭스바겐 ID 시리즈

등과 같은 전세계 주요 OEM 또한 CATL의 배터리를 채택하고

있다. CATL은 올해 2분기 매출 870억 위안을 기록해 전년 동기 대비 13.2% 감소했으나 순이익은

전년 동기 대비 13.4% 증가한 123.6억 위안을 기록하며

사상 세번째로 높은 수익성을 보였다. CATL은 올해 4월

고성능 LFP 배터리 Shenxing Plus를 출시했고, 하반기 NCM 신제품 Qilin을

출시할 예정이다. 2개의 배터리 신제품 모두 이미 탑재 차량을 다수 확정 지어 놓은 상황으로 중국 내

점유율 추가 확대가 기대된다.

BYD는 23.4%(69.9GWh)

성장률과 함께 배터리 사용량 글로벌 2위를 기록했다. 최근 글로벌 OEM들

간의 하이브리드 기술 경쟁이 확대되는 가운데 1회 충전 시

2,100km 주행이 가능한 신형 하이브리드 차량을 출시하며 순수전기차(BEV)와 플러그인

하이브리드(PHEV) 시장을 전략적으로 공략하고 있다. 매

분기 역대 최고 판매량을 기록하고 있는 BYD는 순수전기차(BEV) 판매량

또한 테슬라를 제칠 수 있을지 귀추가 주목된다.

(출처: 2024년 8월 Global EV and Battery Monthly Tracker, SNE리서치)

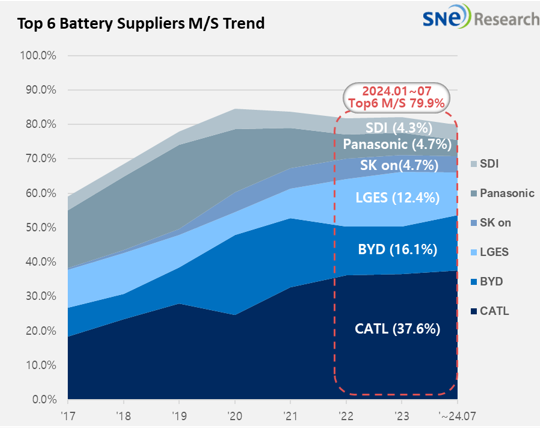

2024년 1월~7월, 글로벌 전기차용 배터리 시장은 20%대의 성장을 이어가고 있으나, 국내 배터리 3사의 시장 점유율은 하락세를 나타냈으며 전기차 수요 둔화와 재고 과잉으로 3사의

평균 가동률은 50%대까지 하락했다. 중국의 CATL이 북미를 제외한 유럽, 중국, 신흥국에서의 강세가 계속되는 반면 중장기적으로 3사가 더욱 강세를

보일 전망인 북미지역의 현지 OEM 들의 연기 계획이 추가적으로 발표되며 배터리 업체들의 투자 전략도

함께 미뤄지고 있다. 한편, 미국 대선에서의 트럼프 리스크

완화와 메탈, 양극재 가격 안정화, 신차 출시 등 긍정적인

요소들도 존재한다. OEM 업체들의 LFP 도입 계획이 확대되면서

당분간 중국의 강세가 전망되는 가운데 국내 3사의 중장기적 점유율 확대를 위해서는 중저가 제품 개발과

현지 생산, 안전하고 우수한 기술력을 통한 경쟁력 확보가 주요 과제일 것으로 분석된다.

[2] 해당 기간 등록된 전기 자동차에 장착된 배터리 기준.